Kontokorent, úvěr jako každý jiný

Kontokorent neboli kontokorentní úvěr je forma půjčky, kterou banky nabízí svým klientům, dá se říci jako bonus za jejich věrnost. Z hlediska praktického jde o povolený debet, který dovolí majiteli účtu jít do mínusu, aniž by musel hradit jakékoliv sankce za přečerpání. Do mínusu je možné jít dokonce opakovaně a prakticky kdykoliv. Kontokorent je výhradně bankovní úvěr, který je ale nutné také v předem sjednaném termínu splatit. Vzhledem k tomu, že jde o krátkodobou půjčku, musí být takto vypůjčené finanční prostředky splaceny nejčastěji do 1 roku od jejich vypůjčení. U některých bank se můžete setkat dokonce s požadavkem na splacení kontokorentu v horizontu půl roku. Maximální výši částky určené k povolenému přečerpání účtu, ale i dobu jejího splacení byste měli vždy najít ve smlouvě, kterou podepisujete při zřizování kontokorentu, což může být někdy i při zřizování bankovního účtu.

Na co lze použít kontokorent?

Prakticky na cokoliv. O jeho využití rozhodujete vy sami. Nikdo vás nebude zpovídat, ani posuzovat účelnost vynaložení vašich peněz. Vzhledem k tomu, že kontokorent je neúčelovou půjčkou, je to čistě vaše věc. Díky tomu jej můžete využít například na:

- zaplacení školného pro vaše dítě,

- úhradu opravy domácího spotřebiče, například pračky či lednice,

- opravu či koupi nového automobilu,

- platbu za školu v přírodě či zimní lyžařský kurz pro děti,

- pokrytí výdajů na vaše studium,

- dlouhodobou finanční rezervu při nenadálém výpadku příjmů,

- zvýšení životního standardu v období těsně před výplatou,

- a podobně.

Na mnoho účelů, kterými byste peníze z kontokorentu využili, jistě přijdete velmi rychle sami.

Specifika kontokorentního úvěru

Kontokorentní úvěr má v první řadě především posílit vaši platební schopnost. S ním budete mít vždy jistotu, že vaše pravidelné platby za nájem, pojistné, inkaso anebo zálohy na elektřinu odejdou řádně a včas i v případě, že na vašem účtu zrovna nebude dostatek hotovosti. To je jistota, kvůli které se kontokorent rozhodně vyplatí zařídit. Počítat u něj ale musíte s tím, že úroky, které se obvykle pohybují od cca 10 % do 20 % p.a., jsou strhávány měsíčně. Na nižší úrokovou sazbu mohou v případě kontokorentu dosáhnout podnikatelé a právnické osoby. Pro ty je obvykle připravena také možnost vyššího přečerpání, která je u fyzických osob obvykle shora omezena dvojnásobkem jejich čistého měsíčního příjmu.

Jak kontokorent funguje?

Kontokorent je sice spíše krátkodobá půjčka. Je ale možné si ji brát opakovaně. Přičemž vždy za stanovené období musí být dorovnána. Funguje prakticky na principu revolvingového úvěru. Pozor si u něj ale musíte dát na přečerpání maximální částky, které je sankcionováno opravdu vysokým penále. Proto je dobré si kontokorent zřizovat na maximální částku rovnou výši vašeho čistého příjmu. Pak budete mít jistotu, že nevyčerpáte více než kolik příští měsíc opět na účet dorazí. Díky tomu se tak dostanete do periodického stavu zřizování úvěru a jeho každoměsíčního splácení, aniž byste o cokoliv žádali nebo navštěvovali pobočku finančního ústavu. Splácení kontokorentu tedy probíhá prostřednictvím příchozích plateb na váš účet.

Jak lze získat kontokorent?

O kontokorent můžete požádat již při zakládání účtu v bance. Počítejte ale s podobným postupem prověřování jako v případě sjednávání běžného úvěru. Banka bude tedy prověřovat vaši finanční minulost a bonitu a pravděpodobně se bude zajímat také o tom, zda náhodou nefigurujete v registrech dlužníků. Pokud bude vše v pořádku, určí banka limit, který vám povolí na vašem účtu přečerpat, tedy maximální výši kontokorentu. V případě, že budete moci výši kontokorentu ovlivnit, je doporučeno nastavit si maximálně do výše vašeho pravidelného příjmu. Díky tomu budete mít totiž jistotu, že jej zvládnete každý měsíc splatit v době, kdy vám přijde výplata.

2 podoby kontokorentu

Kontokorentu si můžete sjednat buď ve formě:

- nezajištěného přečerpání neboli debetu.

Tuto variantu kontokorentu poskytují jen některé banky a prakticky pro ně jde o velmi rizikový úvěr, proto je potřeba počítat také s vyšším úrokovým rámcem.

- zajištěného debetu.

V tomto případě je ručení za kontokorent obvykle zajištěno prostřednictvím termínovaného vkladu na stejnou či vyšší částku než je sjednaný úvěrový rámec kontokorentu.

Jaké jsou výhody kontokorentu?

Kontokorent patří mezi půjčky s pozitivy převažujícími nad nevýhodami. Získáte díky němu finanční rezervu na cokoliv, co zrovna potřebujete, ať již se jedná o menší či větší výdaj. Kromě toho mezi výhody patří také:

- Platba úroků z úvěru pouze za dny, kdy máte peníze půjčeny, tedy za dny, kdy kontokorent čerpáte.

- Automatické splácení úvěru díky připisování peněz na váš účet, například když vám přijde výplata.

- Kontokorent lze využívat opakovaně bez ohledu na to, kolik jste si půjčili minulý měsíc.

- Pokud kontokorent nevyužíváte, tedy nejdete na svém účtu do mínusu, vůbec nic za něj neplatíte. Platit začnete až úroky z půjčené částky.

- Splatit kontokorent můžete jakýmkoliv způsobem spojeným s připsáním peněz na účet. Je jedno, zda vám přijde výplata anebo si na účet pošlete peníze z jiné půjčky.

- Kontokorent je tu pro vás vždy, když potřebujete peníze a nechcete vyplňovat složité dokumenty a žádosti.

S čím počítat u kontokorentu?

- V první řadě si dejte pozor na to, že kontokorent je potřeba alespoň jednou za rok plně uhradit.

Některé banky mají tento interval zkrácen na půl roku. O tom, jak dlouhý je tento interval u vaší banky byste se měli informovat předem, nejlépe v rámci uzavírání smlouvy o kontokorentu. Jakmile stav vašeho účtu dorovnáte alespoň na nulu, můžete začít kontokorent využívat znovu. Jakoby se vám smazala minulost a vyráželi jste do nového roku s čistým štítem. Jestliže víte, že budete potřebovat více peněz najednou, a ty budete splácet pravděpodobně déle než jeden rok, zamyslete se raději nad běžnou půjčkou či spotřebitelským úvěrem. V jejich případě totiž máte šanci na získání mnohem výhodnějších podmínek tedy nižšího úroku a delší doby splácení než v případě kontokorentu.

- Úroky z kontokorentu nabíhají již od prvního dne trvání půjčky, tedy ihned, jakmile se dostanete do mínusu.

O tom, jak budou vysoké a jak dlouho je budete platit, rozhodujete do jisté míry vy sami tím, za jak dlouho kontokorent splatíte a o jak vysokou částku svůj účet přečerpáte. Čím menší částku vyčerpáte a čím kratší bude doba, za kterou ji splatíte, tím méně celkově zaplatíte.

Jaké jsou alternativy kontokorentu?

- Z bankovních produktů mezi ně lze zařadit například kreditní kartu, která je svým způsobem také druh úvěru, který si ale berete v momentě, kdy s kartou platíte.

Ve srovnání s kontokorentem ale může kreditní karta nabídnout některé výhody navíc, například bezúročné období prvních několik dní po prvním zaplacení, nejrůznější slevy na nákupy, příspěvky na některé druhy spoření či pojištění, apod. Záleží jen na vás, jaký typ kreditní karty si vyberete.

- Spotřebitelský úvěr je alternativou ke kontokorentnímu úvěru, která přináší prostředky především na běžné věci, které jsou potřeba do domácnosti anebo pro život.

Jeho výhodou je ve srovnání s kontokorentem dlouhodobě nižší úročení, ale také možnost flexibilního nastavení doby splácení i výše splátek. Navíc si lze oba tyto parametry u spotřebitelského úvěru přizpůsobit na míru. To v případě kontokorentu leckdy není možné, protože pravidla jsou obvykle pevně určena bankou a klient se pouze rozhoduje o tom, zda je přijme či nikoliv.

- Mezi další alternativy ke kontokorentu lze zařadit samozřejmě také nebankovní půjčky, hypotéky anebo revolvingové úvěry.

V případě těchto úvěrů však jde o výrazně odlišené finanční produkty, které mají pokrýt jiné potřeby spotřebitelů. Výhodou je ale například u nebankovní půjčky velmi rychlé a bezproblémové sjednání. Obvykle stačí pouze vyplnit online formulář a peníze můžete mít na účtu do několika hodin. V případě hypotéky je situace o poznání složitější už jen z toho důvodu, že ji poskytují výhradně bankovní ústavy.

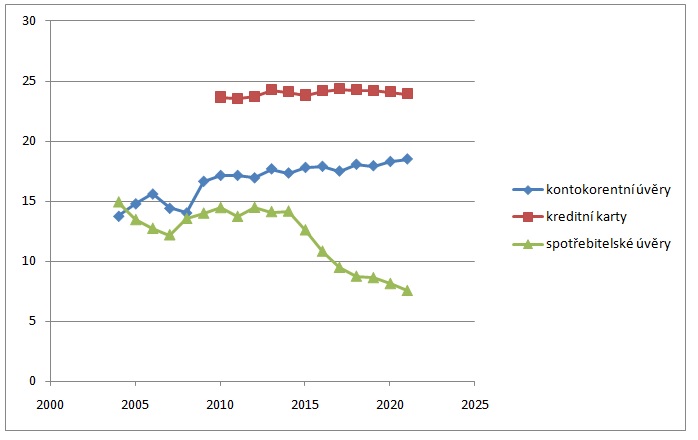

Porovnání výše průměrných úrokových sazeb kontokorentu, kreditních karet a spotřebitelských úvěrů v období 2004 – 2021 [zdroj dat: ČNB]

Pozn.: Výši úrokových sazeb u kreditních karet před r. 2010 ČNB nezveřejnila.

Pro koho je kontokorent vhodným řešením?

Kontokorent je ideálním druhem půjčky pro všechny, kdo mají stabilní pravidelný příjem, ale také pravidelné výdaje, u kterých hrozí, že je čas od času nebudou schopni platit. Může jít například o pravidelné placení:

- nájmu,

- splátek hypotéky,

- záloh na energie,

- úhrad za telefon a internet,

Kontokorent v tomto případě funguje jako finanční rezerva, která vám ušetří zbytečně starosti navíc. Zároveň ale jde o půjčku, která může snížit vaši bonitu v případě, že například plánujete v brzké době požádat o hypotéku. V tomto případě byste si na čerpání kontokorentu měli dát pozor.